Capacité de crédit

Combien puis-je emprunter ?

Votre budget pour une nouvelle acquisition immobilière dépend cumulativement de votre capacité d’emprunt et de votre apport en fonds propres. Dans cet article, vous comprendrez mieux quels sont les critères couramment utilisés par les banques pour évaluer votre capacité d’emprunt et comment fidem. vous aide de manière indépendante à comprendre ce que cela signifie pour votre foyer et vos projets de vie.

Analyser la capacité de crédit

La principale valeur ajoutée d’un entretien de capacité d’emprunt avec fidem. est notre expertise de match-making entre vos besoins de financement immobilier, votre situation financière et vos attentes personnelles. En un seul rendez-vous, en ligne ou en face à face, nos experts vous informent sur votre capacité d’emprunt hypothécaire.

Analyser la capacité de crédit

La principale valeur ajoutée d’un entretien de capacité d’emprunt avec fidem. est notre expertise de match-making entre vos besoins de financement immobilier, votre situation financière et vos attentes personnelles. En un seul rendez-vous, en ligne ou en face à face, nos experts vous informent sur votre capacité d’emprunt hypothécaire.

Critères importants

Principaux critères influençant votre capacité de remboursement :

Situation personnelle

- Le nombre d’emprunteurs, seul on va plus vite, à plusieurs on va plus loin.

- L’âge des emprunteurs, il fixe les seuils de la durée pontentiel de votre emprunt.

- Le nombre et l’âge des enfants et des parents à charge dans le ménage, il définit votre revenu protégé.

Situation professionnelle

- Le profil d’emploi, l’expérience professionnelle et la contribution à la pension publique, ils clarifient la stabilité de vos revenus futurs afin d’identifier la durée de votre prêt la plus appropriée.

- Votre niveau de formation, les banques veulent mieux vous connaître.

Situation financière

- Le total des revenus mensuels nets récurrents permet d’établir une capacité de remboursement mensuelle théorique.

- Obligations financières existantes, elles réduisent votre capacité théorique de remboursement mensuel.

- L’épargne disponible pour votre apport en fonds propres, elle définit votre capacité d’emprunt.

- La mensualité souhaitée, il est important de savoir combien vous êtes prêt à payer mensuellement sur la durée de votre contrat de prêt.

Projet immobilier

- L’évaluation de votre projet immobilier, en fonction de sa localisation, de sa surface habitable, de son année de construction et des dernières rénovations.

- L’indice du certificat de sa performance énergétique, plus la performance est élevée, plus les charges mensuelles seront faibles.

- La destination du bien immobilier, résidence principale, secondaire ou locative.

Comment fidem. évalue-t-il votre capacité d'emprunt hypothécaire ?

Quels éléments définissent ma capacité de remboursement maximale ?

Les revenus

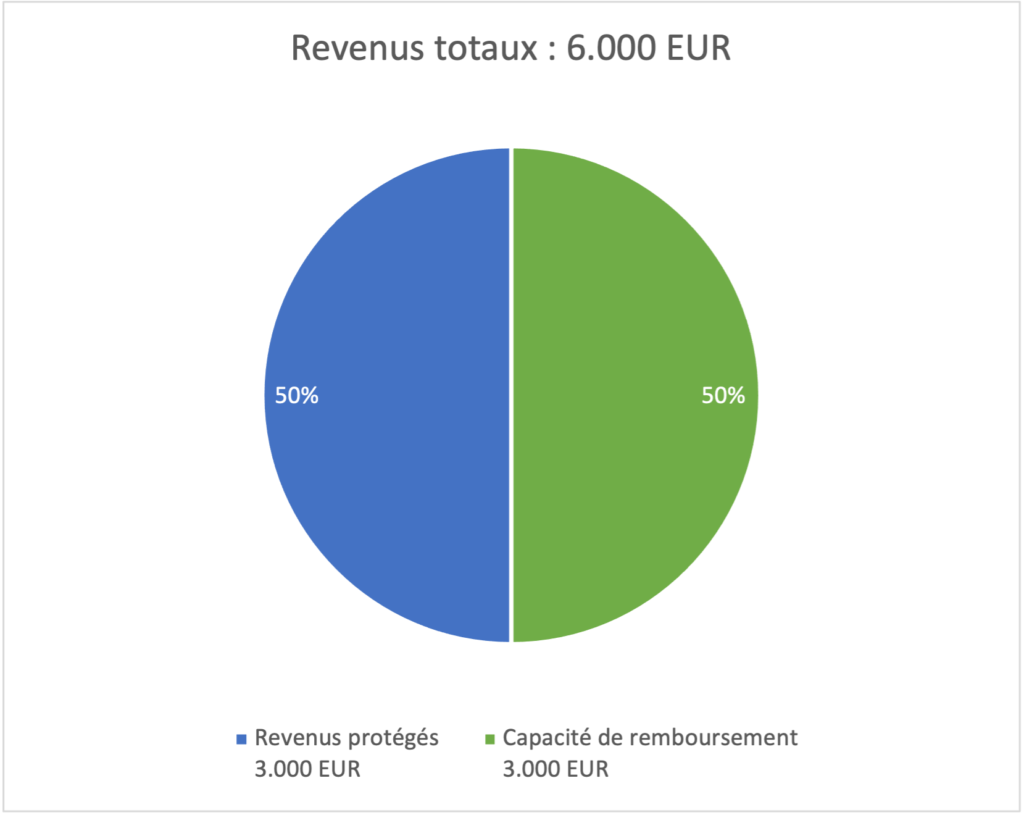

Vos revenus définissent votre capacité de remboursement maximale. C’est le point de départ de l’analyse de votre capacité d’emprunt. La somme des mensualités existantes et de la nouvelle mensualité de vos prêts ne peut pas dépasser 50 % du revenu mensuel net durable du ménage.

Cette limite de 50 % est la norme et certaines banques appliquent d’autres approches. Comme l’évaluation du revenu dépend de plusieurs facteurs, vous devez vous renseigner auprès de fidem. sur l’applicabilité de cette limite à votre profil personnel.

Les revenus durables pendant la durée du prêt

Les banques doivent appliquer des pondérations différentes à vos revenus en fonction de leur stabilité et de leur source. Par exemple, les salaires mensuels fixes sont pondérés différemment des revenus provenant d’une activité indépendante ou des revenus locatifs.

Les revenus provenant de biens immobiliers loués, de placements financiers, de pensions alimentaires versées par l’État et d’aides publiques peuvent être pris en considération, en fonction de l’évaluation de la banque, de l’origine du revenu et de la contrepartie payante.

La même logique s’applique lors de la vérification de la stabilité de vos revenus. Les banques doivent évaluer tout risque potentiel lié à votre situation professionnelle, par exemple si vous êtes en contrat temporaire ou en période d’essai, si vous êtes indépendant, salarié de longue durée ou fonctionnaire. Votre secteur d’activité, votre potentiel de réemploi et, enfin, votre niveau d’éducation et les perspectives futures sont également pris en compte lors de ce processus d’évaluation.

En outre, si une partie de votre revenu mensuel comprend une rémunération variable basée par exemple sur des commissions ou des heures supplémentaires, elle peut être exclue de votre revenu net récurrent mensuel pour le calcul de votre capacité. Les critères bancaires minimisant cette correction sont la stabilité de la partie variable de ce revenu basée sur des conditions contractuelles (fixes ou basées sur la performance), et leurs récurrences dans le temps.

Le montant variable du salaire et la valeur d’un plan d’options sur actions peuvent avoir un effet marginal sur la capacité de remboursement, mais un effet de levier important sur votre demande de prêt hypothécaire.

Pondération des revenus

Le tableau ci-dessous indique la ponderation appliqué par la plupart des banques en fonction des différents types de revenus pour le calcul de votre revenu durable total.

| Source des revenus | Pondération |

|---|---|

| Salaire net | 100% |

| Revenus locatifs | 75% |

| Professions libérales | 50% |

| Indépendants | 50% |

| Salaire variable | 0% |

| Avantage voiture et cheques-repas | 0% |

| Bonus sur la performance | 0% |

| Plan d’options sur actions | 0% |

Les revenus récurrents cumulés sont ensuite comptabilisés à 50 % pour établir votre capacité de remboursement mensuel.

Exemple de calcul de la capacité de crédit

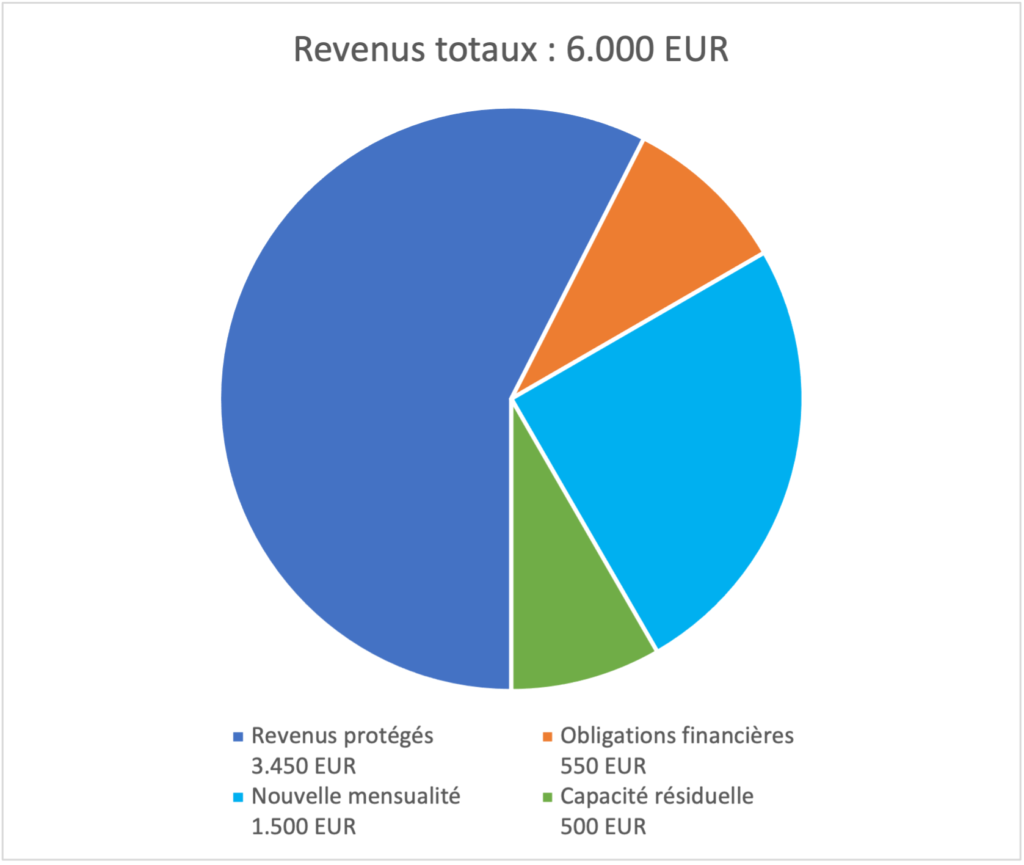

Par exemple, Mme A et M. B gagnent conjointement chaque mois un revenu net total de 6.000 EUR au titre de leurs contrats de travail. Leur capacité de remboursement maximale, selon ce principe général, est donc de 3.000 EUR par mois (50 % de 6.000 EUR).

Pour calculer la capacité de remboursement maximale de Mme A et de M. B, nous combinons la capacité mensuelle de la mensualité souhaitée avec la durée maximale du prêt applicable.

Compte-tenu des taux d’intérêt en vigueur sur le marché au moment de notre rencontre, nous pouvons fournir une estimation sûre de la capacité d’emprunt maximale et de l’apport minimal en fonds propes requis.

Revenus et obligations financières

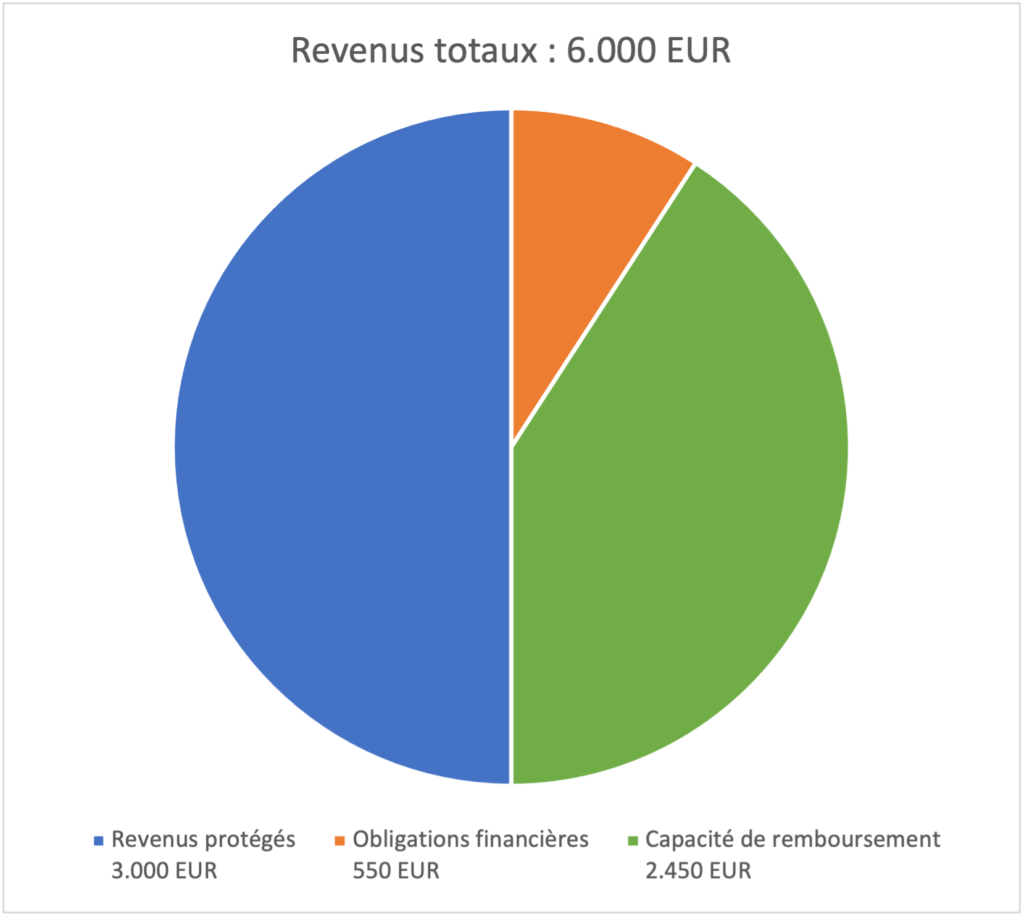

Si votre ménage a des obligations financières existantes, que ce soit conjointement ou séparément, cela réduira la capacité de remboursement maximale du foyer.

Par exemple, si Mme A. a une obligation financière de 300 euros par mois pour un prêt automobile et que M. B. a une obligation financière de 250 euros par mois pour un prêt étudiant, leur capacité de remboursement maximale sera réduite en conséquence.

En raison des obligations de prêt existantes d’un montant total de 550 EUR, la capacité restante pour tout nouveau remboursement d’emprunt n’est que de 2.450 EUR (3 000 EUR de capacité totale – 550 EUR de mensualités existantes).

Si l’une de ces obligations financières est liée à un crédit exposé à des taux d’intérêt variables ou à un taux d’intérêt fixe révisable, l’évaluation de la capacité de remboursement des mensualités comprendra un stress-test.

Une simulation de stress-test sur les taux d’intérêt prend en compte le risque d’une augmentation future des mensualités en raison d’un taux d’intérêt plus élevé sur le contrat de prêt existant.

| Capacité mensuelle de remboursement (principe des 50%) | 3.000 EUR |

| - obligations financières existantes | - 500€ |

| Capacité mensuelle de remboursement restante | 2.450 EUR |

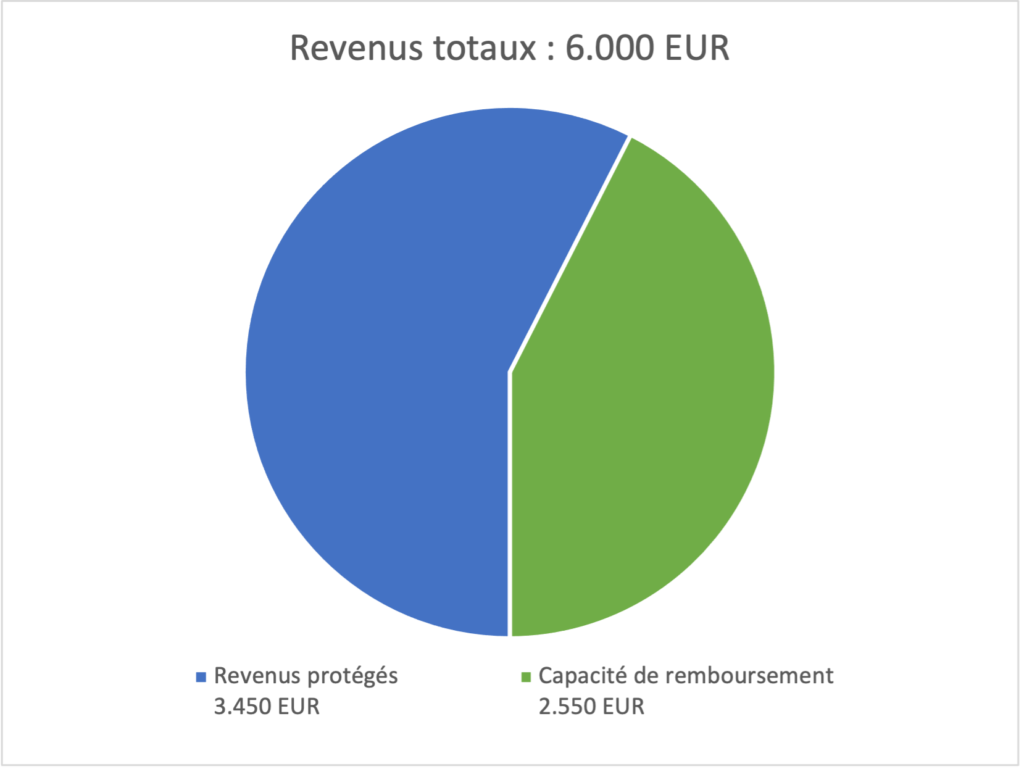

Revenu protégé “Reste-à-vivre minimum”

Après avoir calculé votre capacité de remboursement sur la base de votre situation financière, nous contrôlerons si elle n’est pas en contradiction avec la définition légale de votre « Reste-à-vivre minimum ». Ce seuil définit la part du revenu du ménage qui ne peut être exposée au remboursement de toute obligation financière. Le terme légal est également connu sous le nom de « revenu protégé ».

Son calcul dépend du nombre d’adultes et d’enfants en fonction des revenus du ménage. Les montants protégés sont respectivement un minimum de 1.200 EUR pour une personne seule, 1.450 EUR pour un couple, et 300 EUR par enfant.

| Ménage | Revenu protégé |

|---|---|

| 1 emprunteur | 1.200 EUR < 1.800 EUR |

| 2 emprunteurs | 1.450 EUR < 2.400 EUR |

| Par enfant | 300 EUR < 350 EUR |

Puisque le revenu protégé fixe les besoins financiers d’une famille avec 3 enfants à 3.450 EUR, seuls 2.550 EUR peuvent être exposés à un remboursement de prêt au lieu de 3.000 EUR, indépendamment du principe de la limite de 50%. Dans cet exemple, la simulation est calculée sur les revenus protégés les plus élevés.

Comme pour les autres variables, chaque banque a ses propres règles d’évaluation pour calculer le Reste-à-vivre minimum applicable. Il peut donc varier d’une banque à l’autre et en fonction de l’âge des enfants. Ce seuil peut éventuellement être abaissé si l’emprunteur dispose d’un apport en fonds propres plus élevé ou d’un garant fournissant des actifs complémentaires en guise de seconde garantie. Les banques n’acceptent généralement pas de garants en cas de problème de capacité de remboursement.

Quels éléments définissent ma capacité d'emprunt maximale ?

Les critères définissant votre capacité d’emprunt maximale sont la durée maximale de votre prêt hypothécaire combinée à votre capacité de remboursement maximale établie, les taux d’intérêt applicables et votre apport en fonds propres.

Durée maximale du prêt

La règle commune de la durée de votre prêt est de 30 ans. Par défaut, elle est estimée en fonction du nombre d’années restant à courir jusqu’à ce que le premier des emprunteurs atteigne l’âge légal de la retraite, soit 65 ans.

Si Mme A et M. B ont respectivement 35 et 40 ans, la durée standard du prêt est de 25 ans. Les banques peuvent reconsidérer la durée en fonction des éléments suivants

- Une différence significative de salaire entre les emprunteurs, par exemple si le salaire net de Mme A est suffisant pour couvrir seule les échéances du prêt.

- Les profils de travail, par exemple les professions libérales (avocats, médecins, etc.) ont tendance à travailler au-delà de l’âge légal de la retraite.

- Les nouveaux résidents qualifiés comme primo-accédants pourraient bénéficier d’une durée plus longue en fonction de leur niveau d’expertise professionnelle.

- Toute contribution existante à la pension de l’État (CNAP) est supérieure à 5 années à temps plein.

- Tout patrimoine existant, soit en tant que revenu, par exemple un revenu locatif, soit en tant qu’actif financier, par exemple une assurance-vie couvrant toute dette restante due au moment du passage à la retraite.

Ces exemples sont les facteurs les plus courants conduisant à une réévaluation de la durée du prêt sur la base de notre demande de crédit soumise en votre nom. Chaque banque ayant sa propre politique d’évaluation de l’âge, nous avons déjà l’expérience de l’adéquation des produits financiers les plus adaptés à votre financement immobilier.

Ces règles s’appliquent principalement à l’acquisition d’une résidence principale. Si Mme A et M. B envisagent d’investir dans un bien locatif, ils doivent d’abord consulter le fidem. afin de connaître la durée maximale effective de leur prêt.

Quel est le montant du crédit que je peux obtenir avec ma capacité ?

Si vous souhaitez connaître le montant du financement immobilier que vous pouvez obtenir avec votre capacité de remboursement mensuelle calculée sur la durée maximale, utilisez notre calculateur d’emprunt.

Sur la base de votre mensualité maximale ou souhaitée, vous pouvez simuler le montant du prêt que vous pourriez obtenir auprès des banques avec un taux d’intérêt et une durée déterminés.

Pour obtenir le montant de prêt le plus précis possible, vous devez également tenir compte de la situation actuelle des taux d’intérêt.

Le taux d’intérêt du marché n’étant qu’une indication, il est important de savoir quels sont les autres facteurs qui influencent le taux d’intérêt applicable à votre cas particulier. Le taux d’intérêt est la somme des risques que la banque prend avec le prêt. De nombreux facteurs tels que l’acompte, la durée du prêt, le profil professionnel, les revenus disponibles et la valeur du bien immobilier influencent le taux d’intérêt proposé par les banques. Par conséquent, ils influencent également le budget maximum du prêt.

Nous vous aiderons à mieux évaluer votre situation personnelle et vous ferons part de notre expertise professionnelle concernant le taux d’intérêt auquel vous pouvez vous attendre pour votre demande de prêt hypothécaire.

Si vous avez déjà défini votre projet immobilier et estimé le montant du crédit dont vous avez besoin, vous pouvez également utiliser notre calculatrice de mensualités. Il calcule votre remboursement mensuel pour un montant de prêt donné. Essayez-le tout de suite !

La nouvelle mensualité et l'impact sur les finances du ménage

Après avoir inclus la nouvelle mensualité dans les revenus totaux du ménage avec les obligations financières existantes et dans le respect du revenu protégé applicable, il est important de vérifier si la capacité restante correspond à vos attentes financières pour vos projets de vie.

Cette capacité restante est nécessaire si vous envisagez de contracter un autre prêt, par exemple un prêt automobile, un prêt personnel ou un prêt étudiant.

Après le versement de l’acompte, il est également important d’estimer le montant récurrent pour renforcer votre épargne, par exemple pour faire face à des dépenses imprévues, et vos positions d’investissement.

C’est également le bon moment pour souscrire à un plan d’épargne-logement. Le plan d’épargne-logement peut aider à couvrir les travaux de rénovation et de modernisation prévus. D’une part, parce que vous économisez de nouveaux fonds propres, d’autre part, parce que vous pouvez obtenir un prêt à des conditions préférentielles, c’est-à-dire à faible taux d’intérêt comme définit en date de la souscription. En outre, vous pouvez éventuellement déduire fiscalement les contributions versées à votre plan épargne logement. Le bon plan d’épargne-logement vous aide également à obtenir votre crédit hypothécaire. Si vous ne disposez pas d’un financement fixe pour toute la durée de votre financement immobilier, vous pouvez réduire, voire éliminer, le risque de hausse des taux d’intérêt.

Qu'attendre de ma réunion sur la capacité d'emprunt avec fidem. ?

Après votre rencontre avec fidem., vous connaîtrez le prêt que vous souhaitez obtenir. Combiné à la part de votre épargne que vous êtes prêt à investir en apport en fonds propres, vous connaîtrez votre budget d’acquisition idéal, y compris les frais d’acquisition qui s’y rapportent. Et le plus important, c’est l’impact potentiel de votre mensualité de votre nouvel emprunt sur les finances de votre ménage.

En cours de route, nous vous expliquerons les étapes suivantes et le calendrier habituel du traitement d’une demande de prêt jusqu’aux actes notariés.

Quel est le bon moment pour se rencontrer avec fidem. ?

Avant toute recherche de projet immobilier

Si vous envisagez d’acheter un bien immobilier, c’est le bon moment pour vous familiariser avec les réalités. Quels sont les taux d’intérêt auxquels je peux m’attendre ? Quelle durée et quel taux correspondent à mes objectifs et à mes souhaits ? Quel est le montant que je peux me permettre ? Nous répondrons à toutes ces questions avant que vous ne preniez votre décision finale. Et ce, gratuitement et sans aucune obligation.

Pendant la recherche active d'un bien immobilier

Si vous êtes déjà à la recherche d’un nouveau bien immobilier, il est temps de nous contacter. Nous vous informerons des dernières évolutions du marché et nous préparerons votre demande de prêt de manière à pouvoir intervenir dès que vous aurez trouvé le bien qui vous convient. Grâce à cette approche, vous ne perdez pas de temps sur le chemin qui mène à la propriété de vos rêves. Nous pouvons également vous fournir un certificat d’acheteur, qui souligne vos capacités financières et vous donne un avantage sur les autres candidats acheteurs.

Au moment de la signature de votre futur compromis

Si cela n’a pas déjà été fait précédement, nous préparons votre demande de crédit. Nous vous conseillons sur tous les points importants et nous vous assistons tout au long de la procédure de demande de crédit. Nous vous expliquons comment structurer votre prêt afin qu’il soit le plus flexible possible. Ce faisant, nous veillons à ce que vous soyez bien informés de toute exposition aux risques de taux d’intérêt. Nous vous indiquons quels sont les documents nécessaires en fonction de votre situation actuelle afin de présenter le dossier de prêt de la manière la plus pertinente auprès des banques. Ensuite, nous utilisons notre savoir-faire, négocier votre dossier afin d’obtenir les meilleures conditions disponibles en votre nom.

Qu'attendre de ma réunion sur la capacité d'emprunt avec fidem. ?

Après votre rencontre avec fidem., vous connaîtrez le prêt que vous souhaitez obtenir. Combiné à la part de votre épargne que vous êtes prêt à investir en apport en fonds propres, vous connaîtrez votre budget d’acquisition idéal, y compris les frais d’acquisition qui s’y rapportent. Et le plus important, c’est l’impact potentiel de votre mensualité de votre nouvel emprunt sur les finances de votre ménage.

En cours de route, nous vous expliquerons les étapes suivantes et le calendrier habituel du traitement d’une demande de prêt jusqu’aux actes notariés.

Quel est le bon moment pour se rencontrer avec fidem. ?

Avant toute recherche de projet immobilier

Si vous envisagez d’acheter un bien immobilier, c’est le bon moment pour vous familiariser avec les réalités. Quels sont les taux d’intérêt auxquels je peux m’attendre ? Quelle durée et quel taux correspondent à mes objectifs et à mes souhaits ? Quel est le montant que je peux me permettre ? Nous répondrons à toutes ces questions avant que vous ne preniez votre décision finale. Et ce, gratuitement et sans aucune obligation.

Pendant la recherche active d'un bien immobilier

Si vous êtes déjà à la recherche d’un nouveau bien immobilier, il est temps de nous contacter. Nous vous informerons des dernières évolutions du marché et nous préparerons votre demande de prêt de manière à pouvoir intervenir dès que vous aurez trouvé le bien qui vous convient. Grâce à cette approche, vous ne perdez pas de temps sur le chemin qui mène à la propriété de vos rêves. Nous pouvons également vous fournir un certificat d’acheteur, qui souligne vos capacités financières et vous donne un avantage sur les autres candidats acheteurs.

Au moment de la signature de votre futur compromis

Si cela n’a pas déjà été fait précédement, nous préparons votre demande de crédit. Nous vous conseillons sur tous les points importants et nous vous assistons tout au long de la procédure de demande de crédit. Nous vous expliquons comment structurer votre prêt afin qu’il soit le plus flexible possible. Ce faisant, nous veillons à ce que vous soyez bien informés de toute exposition aux risques de taux d’intérêt. Nous vous indiquons quels sont les documents nécessaires en fonction de votre situation actuelle afin de présenter le dossier de prêt de la manière la plus pertinente auprès des banques. Ensuite, nous utilisons notre savoir-faire, négocier votre dossier afin d’obtenir les meilleures conditions disponibles en votre nom.

Certificat d'acheteur

Comme mentionné précédemment, fidem. peut vous fournir un certificat d’acheteur dans chacune des trois phases décrites. Ce certificat est une véritable valeur ajoutée dans votre recherche immobilière ou dans la négociation du prix d’achat. Le vendeur peut être certain que vous avez déjà effectué les analyses nécessaires et que votre dossier de crédit a déjà été vérifié au préalable. Outre le gain de temps que cela représente pour votre négociation, cela donne une meilleure assurance au vendeur et à l’agent immobilier. Le vendeur dispose désormais d’une confirmation par un tiers professionnel de votre capacité à obtenir un financement de la banque si vous signez le compromis. Vous êtes ainsi mieux préparés et vous avez une longueur d’avance sur les autres acheteurs potentiels.

Nous concentrer sur vos objectifs et vos souhaits est notre philosophie. Nous adaptons le prêt à votre vie, et non l’inverse. Nous veillons à ce que vous connaissiez l’impact de votre nouvel emprunt sur vos finances personnelles en vous fournissant une vue d’ensemble transparente de vos options.

KEY TAKEAWAYS

Les principales raisons pour lesquelles vous devriez parler de votre capacité de crédit avec fidem.

1

2

3

4

5

6